제2장 직접국세

● 집행기준 30의5-27의5-6, 창업자금에 대한 기타 과세특례

① 창업자금은 각 상속인별 상속세 납부의무와 연대납부의무를 적용할 때 상속재산에 가산하는 증여재산으로 본다.

② 창업자금은 증여받은 날부터 상속개시일까지의 기간과 관계없이 상속세 과세가액에 가산하되, 상속공제의 한도를 적용할 때에는 상속세 과세가액에 가산한 증여재산가액으로 보지 않는다.

③ 창업자금에 대한 증여세액에 대해 증여세액공제를 적용하는 경우 상속세 산출세액에서 창업자금에 대한 증여세액을 공제하며 공제할 증여세액이 상속세 산출세액보다 많은 경우 그 차액에 상당하는 증여세액은 환급하지 않는다.

④ 창업자금에 대해 증여세를 부과하는 경우 동일인으로부터 증여받은 창업자금 외의 다른 증여재산의 가액은 창업자금에 대한 증여세 과세가액에 가산하지 않는다.

⑤ 창업자금에 대한 증여세 과세표준을 신고하는 경우에도 신고세액공제를 적용하지 않는다.

⑥ 창업자금에 대한 과세특례를 적용받는 거주자는 가업의 승계에 대한 증여세 과세특례를 적용하지 않는다.

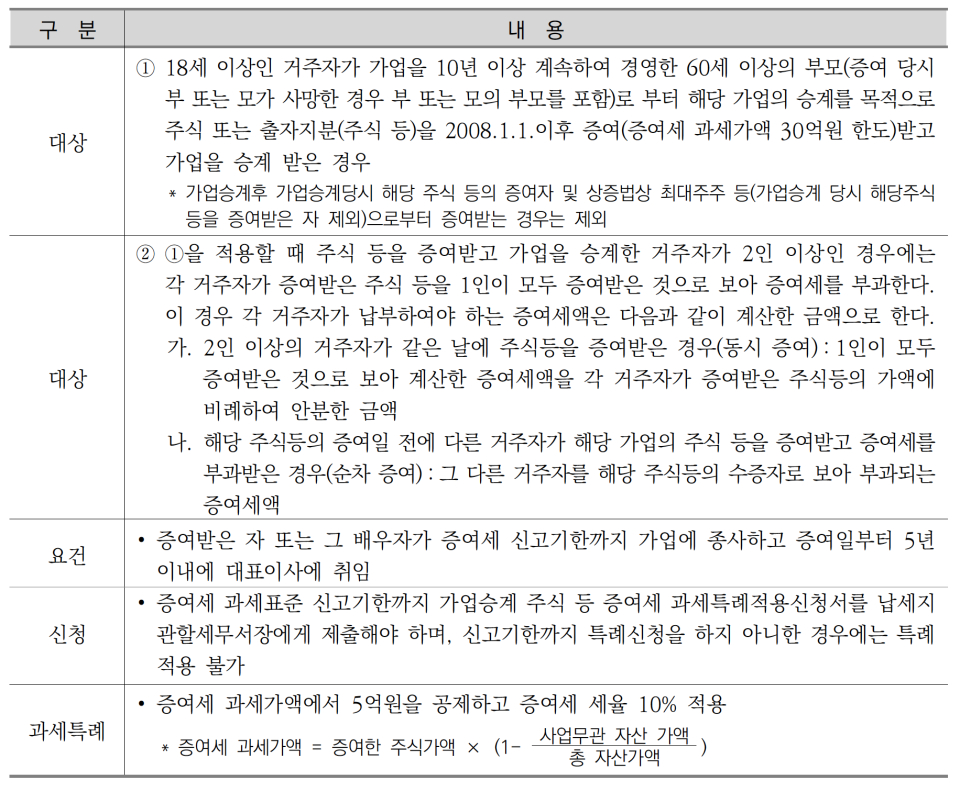

● 집행기준 30의6-27의6-1, 가업승계에 대한 증여세 과세특례

● 집행기준 30의6-27의6-2, 가업승계에 대한 증여세의 추징

● 집행기준 30의6-27의6-3, 증여받은 주식 등의 지분이 감소하는

① 수증자가 증여받은 주식 등을 처분하는 경우

② 증여받은 주식 등을 발행한 법인이 유상증자 등을 하면서 실권 등으로 수증자의 지분율이 낮아지는 경우

③ 수증자와 특수관계에 있는 자의 주식처분 또는 유상증자시 실권 등으로 지분율이 낮아져 수증자가 최대주주 등에 해당되지 않는 경우

● 집행기준 30의6-27의6-4, 가업승계에 대한 증여세 추징 배제사유

① 수증자가 사망한 경우로서 수증자의 상속인이 상속세 과세표준 신고기한까지 당초 수증자의 지위를 승계하여 가업에 종사하는 경우

② 수증자가 증여받은 주식 등을 국가 또는 지방자치단체에 증여하는 경우

③ 수증자가 병역의무의 이행, 질병의 요양, 취학상 형편 등으로 가업에 직접 종사할 수 없는 경우

④ 수증자가 합병·분할 등 조직변경을 사유로 주식 등을 처분하는 경우로서 수증자가 최대주주 등에 해당하는 경우

⑤ 상장요건을 갖추기 위해 지분을 감소시킨 경우

⑥ 해당법인의 시설투자·사업규모의 확장 등에 따른 유상증자로서 수증자와 특수관계에 있는 자 외의 자에게 신주를 배정하기 위해 실권하는 경우로서 수증자가 최대주주 등에 해당하는 경우

⑦ 해당 법인의 채무가 출자전환됨에 따라 수증자의 지분율이 낮아지는 경우로서 수증자가 최대주주 등에 해당하는 경우

● 집행기준 30의6-27의6-5, 가업승계에 따른 과세특례 대상 주식 등에 대한 과세방법 선택

가업승계에 따른 증여세 과세특례 적용대상 주식 등을 증여받은 후 해당 주식 등의 증여에 대한 다음의 증여이익은 가업승계에 따른 증여세 과세특례 대상 주식 등의 과세가액과 증여이익을 합하여 100억원까지 납세자의 선택에 따라 과세특례를 적용받을 수 있으며 특례를 적용받은 증여이익은 상속세 과세가액에 합산한다.

① 주식 등의 상장 등에 따른 이익의 증여(상증법 §41의3)

② 합병에 따른 상장 등 이익의 증여(상증법 §41의5)

● 집행기준 30의6-27의6-6, 가업승계에 따른 과세특례 대상 주식증여 후 상속이 개시되는 경우

증여세 특례대상인 주식 등을 증여받은 후 상속이 개시되는 경우 상속개시일 현재 다음의 요건을 모두 갖춘 경우에는 가업상속으로 보아 관련규정을 적용한다.

① 상증령 §15③에 따른 가업에 해당할 것[피상속인이 보유한 가업의 주식 등의 전부를 증여해 중소기업 또는 중견기업의 최대주주등인 경우로서 피상속인과 그의 특수관계인의 주식 등을 합하여 해당 기업의 발행주식총수 등의 50%(거래소에 상장되어 있는 법인은 30%) 이상을 10년 이상 계속하여 보유할 것의 요건을 충족하지 못하는 경우에는 상속인이 증여받은 주식 등을 상속개시일 현재까지 피상속인이 보유한 것으로 봄](단, 피상속인이 가업의 영위기간 중 일정기간을 대표이사로 재직해야 하는 요건은 미적용)

② 수증자가 증여받은 주식 등을 처분하거나 지분율이 낮아지지 아니한 경우로서 가업에 종사하거나 대표이사로 재직하고 있을 것

● 집행기준 30의6-27의6-7, 가업승계에 따른 과세특례 대상 주식의 기타 과세특례

① 가업승계 주식 및 출자지분은 각 상속인별 상속세 납부의무와 연대납부의무를 적용할 때 상속재산에 가산하는 증여재산으로 본다.

② 가업승계 주식 및 출자지분은 증여받은 날부터 상속개시일까지의 기간과 관계없이 상속세 과세가액에 가산하되, 상속공제의 한도를 적용할 때에는 상속세 과세가액에 가산한 증여재산가액으로 보지 않는다.

③ 가업승계 주식 및 출자지분에 대한 증여세액에 대해 증여세액공제를 적용하는 경우에는 상속세 산출세액에서 주식 및 출자지분에 대한 증여세액을 공제하며 공제할 증여세액이 상속세 산출세액보다 많은 경우 그 차액에 상당하는 증여세액은 환급하지 않는다.

④ 가업승계 주식 및 출자지분에 대해 증여세를 부과하는 경우에는 동일인으로부터 증여받은 가업승계 주식 및 출자지분 외의 다른 증여재산의 가액은 가업승계 주식 및 출자지분에 대한 증여세 과세가액에 가산하지 않는다.

⑤ 가업승계 주식 및 출자지분에 대한 증여세 과세표준을 신고하는 경우에도 신고세액공제를 적용하지 않는다.

⑥ 가업승계에 대한 증여세과세특례를 적용받는 거주자는 창업자금에 대한 증여세 과세특례를 적용하지 않는다.

● 집행기준 31-28-1, 법인설립 후 1년의 계산방법

「조세특례제한법」 제31조 제1항의 설립은 법인설립등기일을 의미하며, 법인설립 후 1년이 경과한 경우에도 조세의무를 면탈하기 위해 휴업기간이 있는 경우에는 그 휴업기간을 제외하고 1년을 계산한다.

● 집행기준 31-28-2, 법인설립 후 1년이 경과하지 아니한 법인이 개인의 사업을 승계하는 경우 이월과세 적용 여부

법인설립 후 1년이 경과되지 않은 법인이 출자자인 개인(「국세기본법」 제39조의 과점주주에 한함)의 사업을 승계하는 경우에는 통합으로 보지 않는 것이며, 출자자가 아닌 개인의 사업을 승계하는 때에는 양도소득세의 이월과세를 적용할 수 있다.

● 집행기준 31-28-3, 임대사업에 사용하던 부동산을 통합법인이 자가 사용하는 경우

소멸한 중소기업이 임대사업에 사용하던 주된 자산을 통합법인에게 양도한 후 통합법인이 해당 부동산을 자가 사용 및 일부 임대하는 경우에는 사업의 동일성이 유지되지 않는 것으로 본다.

● 집행기준 31-28-4, 사업의 동일성이 유지되지 아니한 경우

중소기업간 통합에 대한 양도소득세 이월과세는 통합으로 인해 소멸되는 기업의 사업장별로 그 사업에 관한 주된 자산을 모두 승계하여 사업의 동일성이 유지되는 경우에 한하여 적용하며, 임대업에 사용되던 자산을 제조업에 사용하는 경우 동일성이 유지되지 아니한 것으로 본다.